玻璃期貨的上市將帶動(dòng)玻璃活躍期

今日,鄭州商品交易所成功舉辦了玻璃期貨培訓(xùn)會(huì),據(jù)相關(guān)人士透露,玻璃期貨將于6月末7月初上市。玻璃期貨是繼白銀期貨之后本年度第二個(gè)期貨新品種,可以說對(duì)整個(gè)期貨市場(chǎng)都具有重大意義。

一是提高我國(guó)話語權(quán)并形成定價(jià)權(quán)。我國(guó)是世界上最大的玻璃生產(chǎn)加工國(guó),但并不是玻璃強(qiáng)國(guó),沒有形成真正意義上的玻璃定價(jià)權(quán)。我國(guó)是全球唯一上市玻璃期貨的國(guó)家,玻璃期貨不僅將成為我國(guó)玻璃行業(yè)的基準(zhǔn)價(jià)格,還將為全世界提供一個(gè)具有公信力的指導(dǎo)價(jià)格,為我國(guó)從玻璃大國(guó)轉(zhuǎn)向玻璃強(qiáng)國(guó)奠定相當(dāng)?shù)幕A(chǔ)。

二是玻璃期貨將為企業(yè)提供金融支持與生產(chǎn)指導(dǎo)。位于玻璃產(chǎn)業(yè)鏈中各個(gè)環(huán)節(jié)的企業(yè),都可以利用這一期貨“杠桿”工具,極大提高企業(yè)資金的利用率。另外,企業(yè)可以通過期貨市場(chǎng)豐富經(jīng)營(yíng)方式,提高盈利能力,進(jìn)一步增加優(yōu)秀企業(yè)的競(jìng)爭(zhēng)力。同時(shí)結(jié)合交割品的設(shè)計(jì),引導(dǎo)行業(yè)進(jìn)行產(chǎn)品調(diào)整,淘汰落后產(chǎn)能,從而促進(jìn)并規(guī)范玻璃行業(yè)的發(fā)展。

三是為企業(yè)提供避險(xiǎn)工具。玻璃價(jià)格的波動(dòng)很大,面對(duì)價(jià)格波動(dòng),很多生產(chǎn)、加工企業(yè)避險(xiǎn)需求很強(qiáng)烈,迫切地尋求轉(zhuǎn)移風(fēng)險(xiǎn)的工具,玻璃期貨正是最好的風(fēng)險(xiǎn)轉(zhuǎn)移工具。

那么,對(duì)于想?yún)⑴c投資的玻璃企業(yè)以及廣大投資者,玻璃期貨有哪些特性需要了解呢?

首先,交易玻璃期貨所需保證金低于3000元。根據(jù)鄭商所公布的合約草案,玻璃期貨基準(zhǔn)交割品為5mm厚度無色透明的浮法玻璃一等品,以華東玻璃市場(chǎng)為期貨定價(jià)基準(zhǔn),每手20噸,最低交易保證金為合約價(jià)值的6%。5月30日,華東市場(chǎng)該標(biāo)準(zhǔn)玻璃報(bào)價(jià)為1360元/噸,折算一手玻璃期貨合約價(jià)值27200元。如期貨公司收取交易保證金為10%,那么交易一手玻璃期貨所需保證金為2720元。

第二,行業(yè)規(guī)模足夠大,市場(chǎng)參與程度較高。為了讓投資者更清楚地了解玻璃行業(yè)的規(guī)模,我們選擇飼料行業(yè)作為對(duì)比,與之對(duì)應(yīng)的期貨品種為豆粕。

玻璃行業(yè)與飼料行業(yè)具有一定的相似性。根據(jù)統(tǒng)計(jì),2011年末,我國(guó)玻璃及玻璃制品制造工業(yè)企業(yè)達(dá)3344家(飼料3116家),行業(yè)總資產(chǎn)達(dá)5105.9億元(飼料2318.7億元),同比增長(zhǎng)22.52%。2011年,我國(guó)規(guī)模以上玻璃及玻璃制品制造工業(yè)企業(yè)實(shí)現(xiàn)主營(yíng)業(yè)務(wù)收入達(dá)5723.1億元(飼料行業(yè)7275.8億元),實(shí)現(xiàn)利潤(rùn)總額388億元(飼料行業(yè)375億元)。

另外,豆粕期貨與玻璃期貨交易保證金額度也比較相近。因此,以豆粕期貨為參考,我們有理由相信玻璃期貨上市之后的活躍程度以及市場(chǎng)參與程度必定較高。

第三,行業(yè)發(fā)展前景光明。2011年,我國(guó)城鎮(zhèn)化率為47.5%,而“十二五”規(guī)劃提出2015年我國(guó)城鎮(zhèn)化率達(dá)到51.5%的目標(biāo),同時(shí)預(yù)計(jì)2030年我國(guó)城鎮(zhèn)化率將達(dá)到65%,這意味著僅由城鎮(zhèn)化帶動(dòng)的玻璃需求增長(zhǎng)就達(dá)到了每年約17%。另外,汽車用玻璃也有著廣闊的市場(chǎng)。

第四,行業(yè)需求具有周期性。從歷史數(shù)據(jù)中,我們可以發(fā)現(xiàn)2000年玻璃行業(yè)存在明顯的周期,每個(gè)周期大約持續(xù)3-4年。2000年、2003年、2007年以及2010年都是行業(yè)發(fā)展的繁榮時(shí)期。

第五,價(jià)格波動(dòng)較大。我國(guó)玻璃行業(yè)市場(chǎng)集中程度相對(duì)較低,價(jià)格幾乎完全市場(chǎng)化,價(jià)格波動(dòng)較大,為交易者提供了足夠的獲利機(jī)會(huì)。以5mm浮法玻璃為例,2008年月平均價(jià)格最大波幅接近22.5%,2009年月平均價(jià)格最大波幅接近66%,2010年最大波幅為23%,2011年最大波幅為24%。

第六,完全廠庫(kù)交割。據(jù)鄭商所公布的玻璃期貨草案,玻璃期貨將成為我國(guó)首個(gè)采用完全廠庫(kù)交割的期貨品種,這種交割方式具有成本低、靈活滿足買方需求、交割風(fēng)險(xiǎn)相對(duì)較小等優(yōu)勢(shì)。

關(guān)于舉辦全國(guó)平板玻璃...

關(guān)于舉辦全國(guó)平板玻璃... 國(guó)檢集團(tuán)頒發(fā)首張檢測(cè)...

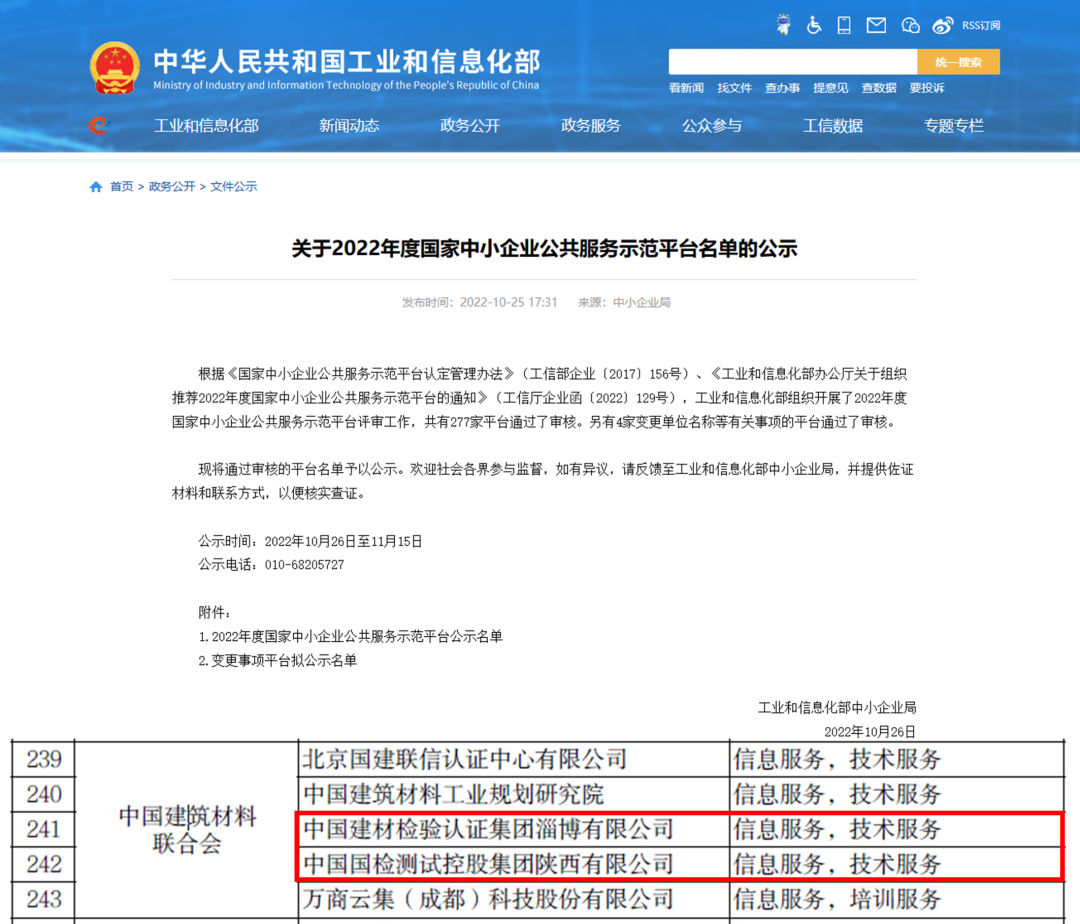

國(guó)檢集團(tuán)頒發(fā)首張檢測(cè)... 國(guó)檢集團(tuán)近期喜訊來了

國(guó)檢集團(tuán)近期喜訊來了